Главбух - форум бухгалтеров, бухгалтерский форум про налоговый учет ОСНО, УСНО, ЕНВД, форум 1С. |

|

|

#141 |

|

Азазелька

|

Кто должен платить земельный налог

Сергей Разгулин, действительный государственный советник РФ 3-го класса Налогоплательщики Земельный налог платят организации и граждане, обладающие земельным участком, признаваемым объектом налогообложения в соответствии со статьей 389 Налогового кодекса РФ, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. По земельным участкам, находящимся на праве безвозмездного срочного пользования или аренды, платить налог не нужно. Такие правила установлены статьей 388 Налогового кодекса РФ. О том, нужно ли платить земельный налог по земельным участкам, которые находятся в государственной (муниципальной) казне, см. Как отразить при налогообложении имущество казны.По земельным участкам, которые находятся в государственной (муниципальной) казне, земельный налог платить не нужно (письма Минфина России от 21 февраля 2012 г. № 03-05-06-02/15, от 31 августа 2011 г. № 03-05-04-02/88, от 11 апреля 2011 г. № 03-05-04-02/32).

[свернуть] Участки, не облагаемые земельным налогом Не признаются объектами налогообложения земельные участки, указанные в пункте 2 статьи 389 Налогового кодекса РФ. Во-первых, это земельные участки, изъятые из оборота в соответствии с законодательством. Полный перечень таких земель указан в пункте 4 статьи 27 Земельного кодекса РФ. В целях исключения таких земель из объектов налогообложения достаточно подтвердить наличие на земельном участке объектов, указанных в пункте 4 статьи 27 Земельного кодекса РФ, и их принадлежность России на праве собственности. Во-вторых, это земельные участки, ограниченные в обороте, а именно: -земельные участки, которые заняты особо ценными объектами культурного наследия народов России, объектами, включенными в Список Всемирного наследия, историко-культурными заповедниками, музеями-заповедниками, объектам археологического наследия; -земельные участки из состава земель лесного фонда; -земельные участки, занятые объектами водного фонда, которые находятся в государственной собственности. Причем сюда относятся и земли под гидротехническими сооружениями, которые расположены в пределах водохранилища, если они имеют соответствующие водному объекту виды разрешенного использования (письмо Минфина России от 30 марта 2015 г. № 03-05-02/17246). В-третьих, это земельные участки, входящие в состав имущества многоквартирных домов. Это следует из положений пункта 2 статьи 389 Налогового кодекса РФ и пункта 5 статьи 27 Земельного кодекса РФ. В отношении земель, ограниченных в обороте, их исключение из объектов налогообложения, как правило, связано с категорией земель и имеющимися на них объектами. Так, в отношении земель лесного фонда достаточно подтвердить их отнесение к категории таких земель. Например, информацией из Государственного лесного реестра. В отношении земель, которые заняты объектами культурного наследия, достаточно подтвердить нахождение на участке таких объектов. Например, информацией из регистрационного реестра Государственного свода особо ценных объектов культурного наследия народов России. В отношении земель, в пределах которых расположены водные объекты и которые имеют соответствующие водному объекту виды разрешенного использования, нужно подтвердить его нахождение в государственной собственности. Например, информацией из Государственного водного реестра. При этом категория земель значения не имеет (письмо Минфина России от 30 марта 2015 г. № 03-05-02/17246). Такие разъяснения подтверждают также письма Минэкономразвития России от 13 марта 2007 г. № Д08-840 (доведено до сведения налоговых инспекций письмом Минфина России от 20 марта 2007 г. № 03-05-05-02/12), Минфина России от 18 июня 2013 г. № 03-05-04-01/22663, от 28 июня 2010 г. № 03-05-04-02/64, от 11 августа 2008 г. № 03-05-04-02/42. Льготы по земельному налогу Некоторые организации освобождаются от уплаты земельного налога. К ним, в частности, относятся: -общероссийские общественные организации инвалидов, в составе которых инвалиды и их законные представители составляют не менее 80 процентов, в отношении земельных участков, используемых ими для осуществления уставной деятельности; -организации, уставный капитал которых полностью состоит из вкладов общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их сотрудников составляет не менее 50 процентов, а их доля в фонде оплаты труда не менее 25 процентов, в отношении земельных участков, используемых для производства и реализации товаров (работ, услуг); -организации народных художественных промыслов в отношении земельных участков, используемых для производства и реализации изделий народных художественных промыслов; -организации и учреждения уголовно-исполнительной системы Минюста России в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций. Полный перечень плательщиков, пользующихся льготами по земельному налогу, указан в статье 395 Налогового кодекса РФ. От уплаты земельного налога могут освобождаться и другие категории плательщиков, если это предусмотрено местным законодательством. Также местные власти могут предоставлять льготы в виде: -не облагаемой земельным налогом суммы; -уменьшения суммы земельного налога или снижения налоговой ставки. Об этом сказано в пункте 2 статьи 387 Налогового кодекса РФ. Правила отражения льгот в декларации по земельному налогу установлены в разделе V Порядка, утвержденного приказом ФНС России от 28 октября 2011 г. № ММВ-7-11/696. Ситуация: должна ли организация платить земельный налог до оформления свидетельства о регистрации права собственности (права постоянного (бессрочного) пользования) на землюСитуация: должна ли организация платить земельный налог до оформления свидетельства о регистрации права собственности (права постоянного (бессрочного) пользования) на землю

Нет, в общем случае до оформления свидетельства о регистрации права собственности платить налог не нужно. Платить земельный налог нужно с земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 Налогового кодекса РФ и принадлежащих организации на праве собственности или праве постоянного (бессрочного) пользования (п. 1 ст. 388 НК РФ). Право собственности и право постоянного пользования на землю подлежит госрегистрации (ст. 25 Земельного кодекса РФ, п. 1 ст. 131 ГК РФ). Оно возникает с момента такой регистрации и подтверждается соответствующим свидетельством (ст. 26 Земельного кодекса РФ, ст. 14 Закона от 21 июля 1997 г. № 122-ФЗ). Если право собственности или право постоянного (бессрочного) пользования на землю возникло до 31 января 1998 года, оно может быть подтверждено другими правоустанавливающими документами (ст. 8 Закона от 29 ноября 2004 г. № 141). В этом случае организация, располагающая такими документами, должна платить земельный налог с принадлежащего ей участка. Аналогичная точка зрения отражена в письмах Минфина России от 7 апреля 2010 г. № 03-05-05-02/22, от 12 октября 2009 г. № 03-05-05-02/62, от 9 апреля 2007 г. № 03-05-05-02/21 и подтверждена в постановлении Пленума ВАС РФ от 23 июля 2009 г. № 54. Если земельный участок куплен или получен в постоянное пользование после 31 января 1998 года и свидетельство о регистрации не было получено, то для уплаты налога оснований нет. Аналогичные разъяснения содержатся в письмах Минфина России от 7 апреля 2010 г. № 03-05-05-02/22, от 12 октября 2009 г. № 03-05-05-02/62, от 10 ноября 2006 г. № 03-06-02-04/155. Подтверждает такую позицию арбитражная практика (см., например, постановления Пленума ВАС РФ от 23 июля 2009 г. № 54, ФАС Северо-Западного округа от 25 марта 2010 г. № А56-58100/2009). Внимание: длительное уклонение от регистрации права собственности (права постоянного (бессрочного) пользования) на земельный участок может послужить поводом для привлечения организации к ответственности по статье 122 Налогового кодекса РФ. По мнению финансового ведомства, штраф в этом случае следует начислять за умышленную неуплату земельного налога, причиной которой является неправомерное бездействие организации (п. 3 ст. 122 НК РФ). Размер штрафа составляет 40 процентов от суммы неуплаченного налога. Такие разъяснения содержатся в письме Минфина России от 29 декабря 2007 г. № 03-05-05-02/82.Внимание: длительное уклонение от регистрации права собственности (права постоянного (бессрочного) пользования) на земельный участок может послужить поводом для привлечения организации к ответственности по статье 122 Налогового кодекса РФ. По мнению финансового ведомства, штраф в этом случае следует начислять за умышленную неуплату земельного налога, причиной которой является неправомерное бездействие организации (п. 3 ст. 122 НК РФ). Размер штрафа составляет 40 процентов от суммы неуплаченного налога. Такие разъяснения содержатся в письме Минфина России от 29 декабря 2007 г. № 03-05-05-02/82.

Кроме того, за уклонение от регистрации права собственности (права постоянного (бессрочного) пользования) на земельный участок предусмотрена административная ответственность. Размер штрафа составляет: для должностных лиц организации (например, руководителя) – от 3000 до 4000 руб.; для организации – от 30 000 до 40 000 руб. Такая мера ответственности предусмотрена статьей 19.21 Кодекса РФ об административных правонарушениях. [свернуть] [свернуть] Кадастровая стоимость земли не определена Если кадастровая стоимость земельного участка не определена, обязанность по уплате земельного налога не возникает. Нормативная цена земли в этом случае не используется. Положения пункта 13 статьи 3 Закона от 25 октября 2001 г. № 137-ФЗ, которые предусматривали применение нормативной цены, с 1 марта 2015 года утратили силу (подп. «к» п. 1 ст. 11 Закона от 23 июня 2014 г. № 171-ФЗ). Крым и Севастополь Начиная с 2015 года организации Республики Крым и г. Севастополя признаются плательщиками земельного налога. Обязанность по уплате налога возникает, если такие организации владеют земельными участками, которые являются объектами налогообложения. При этом не важно, какими документами подтверждаются их права на землю: российскими или украинскими. Это следует из положений статей 12, 15 Закона от 21 марта 2014 г. № 6-ФКЗ, статьи 2 Закона от 31 июля 2014 г. № 38-ЗРК, пункта 2 статьи 2 Закона от 25 июля 2014 г. № 46-ЗС, статьи 388 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письме ФНС России от 16 июня 2015 г. № БС-4-11/10412.

__________________

Хотя и сладостен азарт по сразу двум идти дорогам, нельзя одной колодой карт играть и с дьяволом и с богом! |

|

|

|

| Сказали спасибо: | Джокер (15.08.2015) |

|

|

#142 |

|

Азазелька

|

Как организации рассчитать земельный налог

Сергей Разгулин, действительный государственный советник РФ 3-го класса Чтобы рассчитать земельный налог, нужно знать: -кадастровую стоимость земельного участка; -налоговую ставку. Такие правила содержатся в статьях 396, 394 и 390 Налогового кодекса РФ. Начиная с 2015 года самостоятельно рассчитывать земельный налог должны только организации. Для предпринимателей, так же как и для других граждан – владельцев земельных участков, сумму земельного налога рассчитают налоговые инспекции. Такой порядок установлен пунктами 2 и 3 статьи 396 Налогового кодекса РФ. Кадастровая стоимость При расчете земельного налога используйте кадастровую стоимость каждого земельного участка, установленную на 1 января года, являющегося налоговым периодом (абз. 1 п. 1 ст. 391 НК РФ). Если земельный участок был образован в течение налогового периода, используйте кадастровую стоимость, установленную на дату постановки такого земельного участка на государственный кадастровый учет (абз. 2 п. 1 ст. 391 НК РФ). О том, нужно ли рассчитывать земельный налог, если кадастровая стоимость земли не определена, см. Кто должен платить земельный налог. Ситуация: как узнать кадастровую стоимость земли для расчета земельного налогаСитуация: как узнать кадастровую стоимость земли для расчета земельного налога

Узнать кадастровую стоимость можно на официальном сайте Росреестра либо с помощью запроса в территориальное отделение этого ведомства. Обратиться с письменным запросом о предоставлении сведений о кадастровой стоимости в территориальное отделение Росреестра можно лично или по почте. Также запрос можно направить электронным способом, заполнив форму на сайте Росреестра. Это следует из положений пункта 14 статьи 396 Налогового кодекса РФ, пункта 1 статьи 14 Закона от 24 июля 2007 г. № 221-ФЗ и пункта 50 приказа Минэкономразвития России от 18 мая 2012 г. № 292. Сведения предоставляются бесплатно в течение пяти рабочих дней со дня получения запроса отделением Росреестра. Об этом сказано в пунктах 8 и 13 статьи 14 Закона от 24 июля 2007 г. № 221-ФЗ. Кроме того, кадастровую стоимость земельного участка можно найти на интерактивной карте на официальном сайте Росреестра. Об этом сказано в пункте 6 статьи 14 Закона от 24 июля 2007 г. № 221-ФЗ и постановлении Правительства РФ от 7 февраля 2008 г. № 52. [свернуть] Участок в общей собственности Если владельцами здания одновременно являются несколько государственных (муниципальных) учреждений и (или) казенных предприятий, то кадастровую стоимость определяет то учреждение (предприятие), во владении которого находится большая площадь здания (п. 4 ст. 36 Земельного кодекса РФ). Например, если здание принадлежит двум государственным (муниципальным) учреждениям и одному казенному предприятию, то определять кадастровую стоимость и платить земельный налог будет то учреждение (предприятие), которому земельный участок принадлежит на праве постоянного (бессрочного) пользования (п. 1 ст. 388 НК РФ). Правом постоянного (бессрочного) пользования в данном случае будет обладать учреждение (предприятие), которому принадлежит большая площадь здания (п. 4 ст. 36 Земельного кодекса РФ). Остальные учреждения (предприятия) обладают лишь правом ограниченного пользования земельным участком. Если владельцами здания одновременно являются государственное (муниципальное) учреждение и коммерческая организация, то кадастровую стоимость определяет коммерческая организация. Например, если здание одновременно принадлежит коммерческой организации на праве собственности, а государственному (муниципальному) учреждению на праве оперативного управления, то учреждение в этом случае имеет ограниченное право пользования земельным участком (п. 3 ст. 36 Земельного кодекса РФ). Следовательно, определять кадастровую стоимость и платить земельный налог должна коммерческая организация, так как организация, обладающая правом ограниченного пользования, не признается плательщиком земельного налога (п. 1 ст. 388 НК РФ). Если земельный участок находится на территории нескольких муниципальных образований, то кадастровую стоимость определите отдельно в отношении каждой части земельного участка. Для расчета воспользуйтесь формулой: Кадастровая стоимость части земельного участка = Кадастровая стоимость всего земельного участка × (Площадь части земельного участка, расположенного на территории соответствующего муниципального образования) : (Общая площадь земельного участка) Такой порядок предусмотрен пунктом 1 статьи 391 Налогового кодекса РФ. Чтобы получить информацию о площади земельного участка, приходящейся на территорию того или иного муниципального образования, обратитесь в территориальное отделение Росреестра. Изменение кадастровой стоимости Ситуация: как рассчитать земельный налог, если в течение налогового периода кадастровая стоимость земельного участка измениласьСитуация: как рассчитать земельный налог, если в течение налогового периода кадастровая стоимость земельного участка изменилась

Базу для расчета налога определяйте как кадастровую стоимость земельного участка, установленную на 1 января. Налоговая база по земельному налогу определяется как кадастровая стоимость земельного участка, установленная в Государственном кадастре недвижимости по состоянию на 1 января налогового периода (п. 1 ст. 391 НК РФ). Кадастровая стоимость земельного участка может измениться: из-за смены категории (вида разрешенного использования) земельного участка или установления кадастровой стоимости земельного участка, равной рыночной стоимости; по решению суда или комиссии по рассмотрению споров о результатах определения кадастровой стоимости; в результате исправления ошибки, допущенной органами кадастрового учета при оценке земли или при ведении Государственного кадастра недвижимости. В первом случае изменение нужно учитывать только со следующего года. В текущем году налоговую базу определяйте исходя из кадастровой стоимости, установленной на начало года. Корректировать налоговую базу за предыдущие периоды не требуется. Такой порядок применяется независимо от того, увеличилась ли кадастровая стоимость земли или уменьшилась. Это следует из положений абзаца 4 пункта 1 статьи 391 Налогового кодекса РФ. Во втором случае изменение нужно учитывать начиная с того периода, в котором в суд или комиссию было подано заявление о пересмотре кадастровой стоимости. При этом действует еще одно ограничение: для расчета налога измененная (подтвержденная судом или комиссией) кадастровая стоимость может применяться не раньше той даты, когда в государственный кадастр была внесена первоначальная (оспариваемая) кадастровая стоимость земельного участка. Например, в мае 2015 года организация обратилась в суд с заявлением уменьшить кадастровую стоимость принадлежащего ей участка. Первоначальная (оспариваемая) кадастровая стоимость была утверждена и введена в действие с 1 января 2014 года. Решение, которым суд удовлетворил заявление организации, вступило в силу в ноябре 2015 года. По решению суда изменения в кадастр были внесены с 1 января 2014 года. Несмотря на это, для расчета земельного налога измененная кадастровая стоимость применяется с 1 января 2015 года: именно в этом периоде организация обратилась в суд. Пересчитывать земельный налог за 2014 год организация не вправе. Кадастровую стоимость, определенную судом и внесенную в кадастр, применяйте до вступления в силу нормативного акта, утвердившего результаты очередной кадастровой оценки (новую кадастровую стоимость участка). Такие нормативные акты для целей расчета земельного налога вступают в силу не раньше чем через месяц со дня их официального опубликования и не раньше 1-го числа очередного налогового периода (абз. 1 п. 1 ст. 5 НК РФ). Например, если нормативный акт был опубликован 15 декабря 2014 года, кадастровую стоимость, утвержденную этим актом, нужно применять с 1 января 2016 года. С начала года, в котором было подано заявление о пересмотре кадастровой стоимости, и до вступления в силу нормативного акта для расчета земельного налога применяйте кадастровую стоимость, определенную судом. Такой порядок следует из положений абзаца 6 пункта 1 статьи 391 Налогового кодекса РФ и статьи 24.20 Закона от 29 июля 1998 г. № 135-ФЗ, пунктов 18 и 28 постановления Пленума Верховного суда РФ от 30 июня 2015 г. № 28. Аналогичные разъяснения к этим нормам даны в письме ФНС России от 27 марта 2015 г. № БС-4-11/5013. В третьем случае изменение нужно учитывать начиная с того периода, в котором была допущена исправленная ошибка. Об этом сказано в абзаце 5 пункта 1 статьи 391 Налогового кодекса РФ. Рассмотренный порядок расчета земельного налога не применяется в тех случаях, когда в течение года происходит смена правообладателя земельного участка. Если правообладатель меняется, новый владелец должен рассчитывать земельный налог (авансовые платежи по налогу) в соответствии со сведениями о земельном участке, указанными в государственном кадастре недвижимости на дату госрегистрации прав. То есть с учетом новой кадастровой стоимости или другой налоговой ставки. Новый порядок расчета налога применяется начиная с даты регистрации прав нового владельца на земельный участок. Об этом сказано в письме Минфина России от 9 июля 2008 г. № 03-05-04-02/40. [свернуть] Ситуация: с какой даты рассчитывать земельный налог с учетом измененной кадастровой стоимости, первоначально установленной в 2010 году. Заявление о пересмотре подано до 22 июля 2014 года, решение суда вступило в силу после. Новая стоимость внесена в кадастр в декабре 2014 годаСитуация: с какой даты рассчитывать земельный налог с учетом измененной кадастровой стоимости, первоначально установленной в 2010 году. Заявление о пересмотре подано до 22 июля 2014 года, решение суда вступило в силу после. Новая стоимость внесена в кадастр в декабре 2014 года

При расчете земельного налога измененную кадастровую стоимость применяйте с 1 января 2014 года. В данном случае нужно следовать правилу. Новую кадастровую стоимость, установленную по решению суда, можно учитывать с начала того налогового периода, в котором организация обратилась в суд. И не раньше той даты, когда в кадастр была внесена первоначальная (оспариваемая) кадастровая стоимость земельного участка. Это правило начало действовать с 22 июля 2014 года. С этой даты вступили в силу изменения в статью 24.20 Закона от 29 июля 1998 г. № 135-ФЗ, которые внес Закон от 21 июля 2014 г. № 225-ФЗ. В рассматриваемом случае организация может применять эти изменения, поскольку по состоянию на 22 июля 2014 года ее заявление о пересмотре кадастровой стоимости рассмотрено не было. Это следует из положений пункта 8 статьи 3 Закона от 21 июля 2014 г. № 225-ФЗ и подтверждается письмом Минфина России от 29 сентября 2014 г. № 03-05-РЗ/48574. Дата определения первоначальной кадастровой стоимости (2010 год) предшествует дате начала налогового периода, в котором организация обратилась в суд (2014 год). Решение суда об изменении кадастровой стоимости вступило в силу в 2014 году. В этом же году измененная кадастровая стоимость была зарегистрирована в кадастре. При таких условиях применять измененную кадастровую стоимость для расчета земельного налога организация вправе с 2014 года. Оснований для пересчета земельного налога за 2013 год и более ранние периоды нет. Внимание: представители ФНС России придерживаются другой позиции. Они считают, что в налоговых отношениях изменения, внесенные в Закон от 29 июля 1998 г. № 135-ФЗ, можно применять только с 2015 года

|

|

|

|

| Сказали спасибо: | Джокер (15.08.2015) |

|

|

#143 |

|

Азазелька

|

Как перечислить земельный налог в бюджет

Сергей Разгулин, действительный государственный советник РФ 3-го класса Сроки уплаты Земельный налог и авансовые платежи по нему перечисляйте в сроки, предусмотренные местным законодательством. При этом сроки уплаты не могут устанавливаться: -в отношении авансовых платежей по земельному налогу чаще одного раза в квартал (ст. 393, п. 6 ст. 396 НК РФ, письмо Минфина России от 23 апреля 2012 г. № 03-05-04-02/36); -в отношении налога, начисленного за год, раньше 1 февраля года, следующего за отчетным (ст. 397 НК РФ). Последний срок перечисления налога (авансового платежа) может выпасть на нерабочий день. В таком случае перечислите налог (авансовый платеж) на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). [B]Внимание:[/B] если налог (включая авансовые платежи) был перечислен позже установленных сроков, налоговая инспекция может начислить организации пени (ст. 75 НК РФ).Внимание: если налог (включая авансовые платежи) был перечислен позже установленных сроков, налоговая инспекция может начислить организации пени (ст. 75 НК РФ).

Пени рассчитают так: Пени = Неуплаченная (несвоевременно уплаченная) сумма налога (авансового платежа) × Количество календарных дней просрочки × 1/300 ставки рефинансирования, действовавшей в период просрочки Пени начислят за каждый день просрочки платежа, в том числе за выходные и нерабочие праздничные дни. Количество дней просрочки посчитают со следующего дня после установленного срока перечисления налога до дня его уплаты (проведения зачета и т. д.). За день, когда обязательство по уплате налога было исполнено, пени не начисляются. Это связано с тем, что они взимаются с суммы задолженности перед бюджетом, образовавшейся в результате просрочки платежа. В день предъявления в банк платежного поручения на перечисление задолженности (в день, когда операция по перечислению задолженности отражена на лицевом счете учреждения, открытом в Казначействе России, в день проведения зачета и т. д.) задолженность по налогу считается погашенной(п. 3 ст. 45 НК РФ). То есть база для начисления пеней в этот день равна нулю. Следовательно, основания для начисления пеней за этот день отсутствуют. Такой порядок следует из положений пунктов 3 и 4 статьи 75 Налогового кодекса РФ и раздела VII Требований, утвержденных приказом ФНС России от 18 января 2012 г. № ЯК-7-1/9. Пени не начисляются, если причиной возникновения недоимки стало: решение инспекции о наложении ареста на имущество организации; решение суда о принятии обеспечительных мер в виде приостановления операций по счетам организации, наложения ареста на денежные средства или имущество организации. В этих случаях пени не начисляются за весь период действия указанных решений. Подача организацией заявления о предоставлении отсрочки (рассрочки) или инвестиционного налогового кредита не приостанавливает начисление пеней на сумму налога, подлежащую уплате. Об этом сказано в абзаце 2 пункта 3 статьи 75 Налогового кодекса РФ. Кроме того, пени не начисляются, если недоимка по налогам возникла из-за того, что, рассчитывая налоги, организация руководствовалась письменными разъяснениями контролирующих ведомств (п. 8 ст. 75 НК РФ). [свернуть] [B]Внимание: [/B]если неуплата налога выявлена по результатам проверки, организации придется заплатить штраф (ст. 122 НК РФ). В некоторых случаях сотрудников организации могут привлечь к административной (ст. 15.11 КоАП РФ) или к уголовной ответственности (ст. 199 УК РФ).Внимание: если неуплата налога выявлена по результатам проверки, организации придется заплатить штраф (ст. 122 НК РФ). В некоторых случаях сотрудников организации могут привлечь к административной (ст. 15.11 КоАП РФ) или к уголовной ответственности (ст. 199 УК РФ).

Размер штрафа за неуплату или неполную уплату налога по статье 122 Налогового кодекса РФ составляет 20 процентов от суммы неуплаченного налога. Если инспекторы докажут, что неуплата произошла вследствие умышленного занижения налоговой базы или других неправомерных действий (бездействия), то штраф возрастет до 40 процентов. Оштрафовать организацию могут только за неуплату (неполную уплату) налога по итогам года. На сумму неуплаченных авансовых платежей штрафы не начисляются (п. 3 ст. 58 НК РФ). Требование об уплате штрафных санкций налоговая инспекция направит организации в течение 20 рабочих дней со дня вступления в силу решения по результатам налоговой проверки (п. 3 ст. 70, п. 6 ст. 6.1 НК РФ). Кроме того, если недоимка возникла из-за того, что в учете и отчетности сумма налога искажена на 10 процентов и более, то по заявлению налоговой инспекции суд может применить к должностным лицам организации (например, к ее руководителю) административную ответственность в виде штрафа в размере от 2000 до 3000 руб. (ст. 15.11 КоАП РФ). В каждом конкретном случае виновный в правонарушении устанавливается индивидуально. При этом суды исходят из того, что руководитель отвечает за организацию бухучета, а главный бухгалтер – за его правильное ведение и своевременное составление отчетности (п. 24 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18). Поэтому субъектом такого правонарушения обычно признается главный бухгалтер (бухгалтер с правами главного). Руководитель организации может быть признан виновным: -если в организации вообще не было главного бухгалтера (постановление Верховного суда РФ от 9 июня 2005 г. № 77-ад06-2); если ведение учета и расчет налогов были переданы специализированной организации (п. 26 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18); -если причиной нарушения стало письменное распоряжение руководителя, с которым главный бухгалтер был не согласен (п. 25 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18). Уголовная ответственность может наступить за недоимку в крупном или особо крупном размере. Определение этих понятий дано в примечании к статье 199 Уголовного кодекса РФ. При этом виновными могут быть признаны не только руководитель и главный бухгалтер организации (иные сотрудники, уполномоченные подписывать отчетность, перечислять налоги и сборы), но и другие лица, содействовавшие совершению преступления (пособники и подстрекатели). Например, бухгалтеры, умышленно искажавшие первичные документы, или налоговые консультанты, советы которых привели к совершению преступления. Такие указания содержатся в пункте 7 постановления Пленума Верховного суда РФ от 28 декабря 2006 г. № 64. [свернуть] Куда платить налог Земельный налог и авансовые платежи по нему платите по местонахождению земельного участка (п. 3 ст. 397 НК РФ). Ситуация: куда платить земельный налог, если земельный участок находится на территории нескольких муниципальных образованийСитуация: куда платить земельный налог, если земельный участок находится на территории нескольких муниципальных образований

Налог нужно платить в бюджеты разных муниципальных образований по местонахождению каждой части земельного участка. По общему правилу земельный налог и авансовые платежи по нему нужно перечислять в бюджет по местонахождению участка (п. 3 ст. 397 НК РФ). Поэтому, если участок находится на территории нескольких муниципальных образований, земельный налог по каждой части участка перечислите в бюджет того муниципального образования, на территории которого он расположен. Так рекомендует поступать и Минфин России (письма Минфина России от 27 декабря 2005 г. № 03-06-02-02/108, от 28 апреля 2006 г. № 03-06-02-04/64, от 5 мая 2006 г. № 03-06-02-02/59). [свернуть] Оформление платежного документа Платежные поручения на перечисление земельного налога оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и приложениями 1 и 2 к приказу Минфина России от 12 ноября 2013 г. № 107н. Особенности заполнения платежных поручений на перечисление средств в бюджет представлены в таблице. При формировании заявок на кассовый расход также руководствуйтесь вышеназванными документами (в части заполнения аналогичных реквизитов). Также есть некоторые особенности по заполнению кода УИН начиная с 31 марта 2014 года. Подробнее об этом см. в письме Казначейства России от 19 декабря 2013 г. № 42-7.4-05/5.3-836. Пример перечисления земельного налога. Лицевой счет учреждения открыт в Казначействе РоссииПример перечисления земельного налога. Лицевой счет учреждения открыт в Казначействе России

ГУ НИИ «Альфа» зарегистрировано в г. Москве. Ему принадлежит на праве постоянного (бессрочного) пользования земельный участок, находящийся в г. Нижнем Новгороде. По местонахождению участка учреждение зарегистрировано в налоговой инспекции как плательщик земельного налога. Ему присвоен КПП – 526201001. Кадастровый номер земельного участка – 11:43:137522:0008, его кадастровая стоимость, доведенная до учреждения, – 3 660 000 руб. Ставка земельного налога, установленная в г. Нижнем Новгороде в отношении данной категории земли, составляет 1,25 процента. Срок уплаты земельного налога – не позднее 20 февраля 2015 года. Уплата авансовых платежей по земельному налогу в г. Нижнем Новгороде не предусмотрена. Бухгалтер рассчитал земельный налог за 2014 год так: 3 660 000 руб. × 1,25% = 45 750 руб. 3 февраля 2015 года бухгалтер оформил заявку на кассовый расход на уплату земельного налога. [свернуть] Уплата налога при ликвидации организации Если организация ликвидируется, обязанность по уплате земельного налога исполняет ликвидационная комиссия (п. 1 ст. 49 НК РФ). Она составляет промежуточный ликвидационный баланс, в котором отражаются все обязательства организации. Задолженность по налогам погашается только после того, как будут погашены: -задолженность людям, перед которыми ликвидируемая организация несет ответственность за причинение вреда жизни или здоровью; -долги по выплате авторских вознаграждений, выходных пособий и зарплаты сотрудникам; -задолженность перед залогодержателями (за счет средств от продажи предмета залога). Это следует из пункта 3 статьи 49 Налогового кодекса РФ и статьи 64 Гражданского кодекса РФ. Уплата налога при реорганизации При реорганизации перечислить земельный налог должна организация, возникшая в результате: -слияния (п. 4 ст. 50 НК РФ); -преобразования (п. 9 ст. 50 НК РФ); -присоединения к себе реорганизованной организации (п. 5 ст. 50 НК РФ); -реорганизации в форме разделения (п. 6 ст. 50 НК РФ). В последнем случае сумму земельного налога должна перечислить организация, на которую разделительным балансом возложена обязанность по уплате этого налога. Если разделительный баланс не позволяет определить ее, то по решению суда организации, возникшие при реорганизации в форме разделения, платят налог солидарно. Такой порядок вытекает из пункта 7 статьи 50 Налогового кодекса РФ. Налоговым периодом по земельному налогу для реорганизованной организации признается период с начала года до дня завершения реорганизации (п. 3 ст. 55 НК РФ). Поэтому рассчитанная по завершающей декларации сумма признается не авансовым платежом, а налогом. Так как при реорганизации сроки уплаты налогов не изменяются (п. 3 ст. 50 НК РФ), правопреемник должен перечислить земельный налог в срок, установленный местным законодательством (п. 1 ст. 397 НК РФ). Отсутствие государственной регистрации прав на земельный участок, перешедший к правопреемнику, не освобождает его от исполнения обязанности по уплате земельного налога. Права и обязанности реорганизованной организации переходят к правопреемнику либо на основании передаточного акта, либо на основании разделительного баланса. Поскольку такой порядок предусмотрен непосредственно статьей 58 Гражданского кодекса РФ, правопреемник становится плательщиком земельного налога с момента принятия земельного участка к учету. Даже если его право на участок еще не зарегистрировано. Правомерность такого подхода подтверждается пунктом 5 постановления Пленума ВАС РФ от 23 июля 2009 г. № 54 и письмом Минфина России от 23 марта 2012 г. № 03-05-05-02/66.

__________________

Хотя и сладостен азарт по сразу двум идти дорогам, нельзя одной колодой карт играть и с дьяволом и с богом! |

|

|

|

| 2020 | |

| Glavbyh.ru |

|

| Сказали спасибо: | Джокер (08.09.2015) |

|

|

#144 |

|

Азазелька

|

Как отразить земельный налог в бухучете и при налогообложении

Сергей Разгулин, действительный государственный советник РФ 3-го класса Документальное оформление Сумму земельного налога отразите в бухгалтерской справке (ф. 0504833) с приложением расчета. Этот документ является основанием для отражения в бухучете операций по начислению земельного налога (авансовых платежей). Такой вывод следует из статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ, пункта 7 Инструкции к Единому плану счетов № 157н, Методических указаний, утвержденных приказом Минфина России от 30 марта 2015 г. № 52н, и письма ФНС России от 9 июня 2011 г. № ЕД-4-3/9163. Бухучет В бухучете расчеты по земельному налогу отражайте на счете 0.303.13.000 «Расчеты по земельному налогу» (п. 263 Инструкции к Единому плану счетов № 157н). Если на земельном участке учреждение ведет строительство здания или сооружения, сумму налога, начисленного в период строительства, отнесите на увеличение первоначальной стоимости объекта (на счет 0.106.01.000 «Вложения в основные средства»). Так поступайте до момента принятия строения на учет в составе основных средств. Такой порядок установлен в пунктах 23, 27, 127 Инструкции к Единому плану счетов № 157н. Расходы на уплату земельного налога (в т. ч. в период строительства объекта) отразите по статье КОСГУ 290 «Прочие расходы» (раздел V указаний, утвержденных приказом Минфина России от 1 июля 2013 г. № 65н). Порядок отражения в бухучете операций по начислению и перечислению земельного налога зависит от типа учреждения. ОСНО В учете казенных учреждений:В учете казенных учреждений:

При расчете налога на прибыль сумму земельного налога (авансовых платежей по земельному налогу) в состав расходов не включайте (п. 48.11 ст. 270 НК РФ). [свернуть] В бюджетных и автономных учреждениях при расчете налога на прибыль сумму земельного налога (авансовых платежей по земельному налогу), начисленную в рамках деятельности, приносящей доход, включите в состав расходов, уменьшающих налоговую базу (подп. 1 п. 1 ст. 264 НК РФ). Подтвердить затраты в виде начисленных сумм авансовых платежей по земельному налогу можно первичными документами, оформленными в соответствии с действующим законодательством и содержащими все необходимые реквизиты. Например, такими документами могут быть: -бухгалтерская справка (ф. 0504833); -расчет суммы авансового платежа по земельному налогу; -регистры налогового учета и т. д. Название документа в данном случае значения не имеет. Аналогичные разъяснения содержатся в письме ФНС России от 9 июня 2011 г. № ЕД-4-3/9163. Момент учета расходов на уплату земельного налога при расчете налога на прибыль зависит от того, какой метод признания расходов применяет учреждение. Если учреждение использует метод начисления, то расходы на уплату земельного налога включите в базу по налогу на прибыль в момент его начисления (подп. 1 п. 7 ст. 272 НК РФ). Авансовые платежи спишите в расходы на конец I, II и III кварталов, земельный налог – на конец года. Такой порядок отражения в расходах следует применять несмотря на то, что расчеты авансовых платежей по земельному налогу с 2011 года учреждения (организации) не сдают. Аналогичной точки зрения придерживается Минфин России в письме от 20 апреля 2011 г. № 03-03-06/1/254. Если учреждение применяет кассовый метод, то расходы на уплату земельного налога включите в базу по налогу на прибыль в момент его уплаты в бюджет (подп. 3 п. 3 ст. 273 НК РФ). Ситуация: можно ли учесть при расчете налога на прибыль сумму земельного налога, если земельный участок используется в деятельности, приносящей доход, но не приносит доходаСитуация: можно ли учесть при расчете налога на прибыль сумму земельного налога, если земельный участок используется в деятельности, приносящей доход, но не приносит дохода

Да, можно. Исходя из буквального толкования положений подпункта 1 пункта 1 статьи 264 Налогового кодекса РФ, налоговую базу по налогу на прибыль уменьшают любые налоги, начисленные в соответствии с действующим законодательством (кроме налогов, указанных в ст. 270 НК РФ). Плательщиками земельного налога признаются организации, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования (ст. 388 НК РФ). При этом Налоговый кодекс РФ не ставит обязанность по уплате земельного налога в зависимость от того, используется земельный участок в деятельности организации или нет. Следовательно, сумму земельного налога, уплаченную в бюджет по земельным участкам, не используемым для получения дохода, можно учесть при расчете налога на прибыль в составе прочих расходов (подп. 1 п. 1 ст. 264 НК РФ). Аналогичной точки зрения придерживается Минфин России в письмах от 18 апреля 2011 г. № 03-03-06/2/64, от 26 июня 2009 г. № 03-03-06/1/430, от 11 июля 2007 г. № 03-03-06/1/481, от 19 июля 2006 г. № 03-03-04/1/589. [свернуть] Ситуация: можно ли учесть при расчете налога на прибыль расходы в виде сумм земельного налога по земельным участкам, занятым объектами непроизводственной сферыСитуация: можно ли учесть при расчете налога на прибыль расходы в виде сумм земельного налога по земельным участкам, занятым объектами непроизводственной сферы

Да, можно. Исходя из буквального толкования положений подпункта 1 пункта 1 статьи 264 Налогового кодекса РФ, налоговую базу по налогу на прибыль уменьшают любые налоги, начисленные в соответствии с действующим законодательством (кроме налогов, указанных в ст. 270 НК РФ). Земельный налог уплачивается учреждением по требованию законодательства, поэтому его сумму можно учесть при расчете налога на прибыль (в т. ч. и по участкам, не используемым в деятельности учреждения) (ст. 388, 252 НК РФ). Вместе с тем, доходы и расходы, связанные с деятельностью объектов непроизводственной сферы (обслуживающих производств, подсобных хозяйств и т. п.), формируют отдельную налоговую базу по налогу на прибыль. Поэтому, если на земельном участке, принадлежащем учреждению, расположен объект непроизводственной сферы (например, база отдыха, спорткомплекс), сумму земельного налога по этому участку при расчете налога на прибыль нужно включать в расходы в особом порядке. То есть с учетом положений статьи 275.1 Налогового кодекса РФ. Такая точка зрения отражена в письме Минфина России от 28 февраля 2008 г. № 03-03-05/14. [свернуть] ЕНВД Уплата земельного налога на величину ЕНВД не влияет, так как при определении единого налога расходы учреждения в расчет не берутся (ст. 346.29 НК РФ). ОСНО и ЕНВД Если учреждение применяет общую систему налогообложения и платит ЕНВД, а земельный участок используется в обоих видах деятельности учреждения, сумму земельного налога нужно распределить (п. 9 ст. 274 НК РФ). Это связано с тем, что при расчете налога на прибыль расходы, относящиеся к деятельности на ЕНВД, учесть нельзя. В состав расходов для расчета налога на прибыль включите ту часть земельного налога, которая относится к деятельности учреждения на общей системе налогообложения (п. 9 ст. 274 НК РФ). Автономное учреждение на УСН Если автономное учреждение на упрощенке выбрало объектом налогообложения доходы, уменьшенные на величину расходов, включите сумму земельного налога в расходы при расчете единого налога (подп. 22 п. 1 ст. 346.16 НК РФ). Расходы на уплату земельного налога включайте в базу по единому налогу в момент его уплаты в бюджет (подп. 3 п. 2 ст. 346.17 НК РФ). Если на земельном участке автономное учреждение ведет строительство здания или сооружения, сумму налога, начисленную в период строительства, отнесите на увеличение первоначальной стоимости объекта. Так поступайте до момента принятия строения на учет в составе основных средств. Такой порядок установлен в абзаце 9 пункта 3 статьи 346.16 Налогового кодекса РФ. Расходы на уплату земельного налога отразите в разделе I книги учета доходов и расходов. Если автономное учреждение на упрощенке выбрало в качестве объекта налогообложения доходы, то земельный налог при расчете единого налога не учитывайте. Пунктом 3 статьи 346.21 Налогового кодекса РФ это не предусмотрено.

__________________

Хотя и сладостен азарт по сразу двум идти дорогам, нельзя одной колодой карт играть и с дьяволом и с богом! |

|

|

|

| Сказали спасибо: | Джокер (08.09.2015) |

|

|

#145 |

|

Азазелька

|

Акцизы

Небольшой завод на юге России производит шампанское (как у нас принято называть игристое вино) двух видов. Во-первых, классическое крепостью 10 градусов. А, во-вторых, детское — с нулевым содержанием алкоголя. При заводе есть магазин, где представлен весь ассортимент. Чем отличается продажа детского шампанского от реализации более взрослого напитка? Помимо возрастного ценза для покупателей есть еще одно важное отличие. Стоимость детской шипучки включает в себя только НДС. А в цену взрослого шампанского входит еще и акциз. Акцизы во многом похожи на НДС: они также учитываются в цене товаров. Акцизы, как и НДС, — это косвенный налог, который учитывается в цене товаров. То есть, как правило, оплачивает этот налог покупатель, а перечисляет в бюджет продавец. Но тут есть один важный нюанс: только производитель подакцизных товаров может предъявить покупателю акциз и потом перечислить эту сумму в бюджет. А вот перекупщики (посредники) акцизы не платят. Плательщики: Учреждения (казенные, бюджетные, автономные), осуществляющие производство спиртосодержащих лекарственных средств, отвечающих установленным в п. п. 2 п. 1 ст. 181 НК РФ условиям освобождения их от обложения акцизом, не являются плательщиками акцизов по этой продукции. Кроме того, отдельные операции по реализации освобождаются от налогообложения (п. п. 6 п. 1 ст. 183 НК РФ) Как организовать раздельный учет подакцизных и неподакцизных товаров, чтобы учреждение могло воспользоваться правом на освобождение от НДСКак организовать раздельный учет подакцизных и неподакцизных товаров, чтобы учреждение могло воспользоваться правом на освобождение от НДС

Ольга Цибизова, заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России Конкретной методики ведения раздельного учета подакцизных и неподакцизных товаров в Налоговом кодексе РФ нет. Поэтому учреждение может вести раздельный учет в любом порядке, позволяющем разграничить выручку, облагаемую и не облагаемую акцизами. К примеру, учет выручки от реализации подакцизных и прочих товаров (продукции) учреждение может вести на субсчетах, специально открытых к счетам реализации. Также можно использовать данные аналитического учета (специальные ведомости, таблицы, справки и т. д.) или информацию из журнала учета выставленных счетов-фактур и книги продаж. Выбранный порядок ведения раздельного учета подакцизных и неподакцизных товаров закрепите в учетной политике для целей налогообложения. [свернуть] В какой графе счета-фактуры на отгрузку продавец должен указать сведения об акцизах и когдаВ какой графе счета-фактуры на отгрузку продавец должен указать сведения об акцизах и когда

Ольга Цибизова, заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России В графе 6 продавец должен отразить сумму акциза. Эта графа заполняется лишь при реализации подакцизных товаров. При отсутствии показателя в графе указывается «без акциза». Об этом сказано в подпункте «е» пункта 2 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.  В счетах-фактурах, выставленных при реализации работ или услуг, в графе 6 исполнитель может проставить прочерк – это не лишает заказчика права на вычет (письмо Минфина России от 18 апреля 2012 г. № 03-07-09/37). [свернуть] Основание для уплаты: п. 4 ст. 204 НК РФ Акцизы по подакцизным товарам уплачиваются по месту их производства Исключение составляют: – акцизы по денатурированному этиловому спирту. Их платят по месту оприходования спирта (при условии, что организация-покупатель имеет свидетельство на производство спиртосодержащей продукции)

__________________

Хотя и сладостен азарт по сразу двум идти дорогам, нельзя одной колодой карт играть и с дьяволом и с богом! Последний раз редактировалось Таинственная Незнакомка; 13.08.2015 в 10:02. |

|

|

|

| Сказали спасибо: | Дарт Вейдер (27.08.2015), Джокер (15.08.2015) |

|

|

#146 |

|

понаберут "бухгалтеров"

|

а бюджетные учреждения самогон варят ?

__________________

Рухнул с дуба Отношение к окружающим сильно зависит от того, зачем они тебя окружили. |

|

|

|

|

|

#147 |

|

Азазелька

|

Arhimed., тайком в химлабораториях ночью)

__________________

Хотя и сладостен азарт по сразу двум идти дорогам, нельзя одной колодой карт играть и с дьяволом и с богом! |

|

|

|

|

|

#148 |

|

понаберут "бухгалтеров"

|

а утром начинают акциз проплачивать с больной головой

__________________

Рухнул с дуба Отношение к окружающим сильно зависит от того, зачем они тебя окружили. |

|

|

|

| 2020 | |

| Glavbyh.ru |

|

|

|

#149 |

|

Азазелька

|

Проверки)

Помните, какой переполох вызвала новость о ревизоре в известном произведении Гоголя? Проверки не любят даже те, кто всегда и все старается делать правильно. Ведь уже от одной мысли о том, что к тебе идут уличать и разоблачать, становится не по себе… Но не все так страшно! Проверка — мероприятие строго регламентированное. Все правила игры тут известны заранее. Если инспекторы их нарушают, в некоторых случаях результаты ревизии можно даже отменить.  - Налоговая (камеральная, выездная) - ПФР (камеральная, выездная) - ФСС (камеральная, выездная)

__________________

Хотя и сладостен азарт по сразу двум идти дорогам, нельзя одной колодой карт играть и с дьяволом и с богом! Последний раз редактировалось Таинственная Незнакомка; 06.08.2015 в 17:05. |

|

|

|

| Сказали спасибо: | Джокер (18.09.2015) |

|

|

#150 |

|

понаберут "бухгалтеров"

|

Таинственная Незнакомка, фотографии с одноклассникофф не показываются

__________________

Рухнул с дуба Отношение к окружающим сильно зависит от того, зачем они тебя окружили. |

|

|

|

|

|

#151 |

|

Азазелька

|

Arhimed., спасиб...перезалью

__________________

Хотя и сладостен азарт по сразу двум идти дорогам, нельзя одной колодой карт играть и с дьяволом и с богом! |

|

|

|

|

|

#152 |

|

Азазелька

|

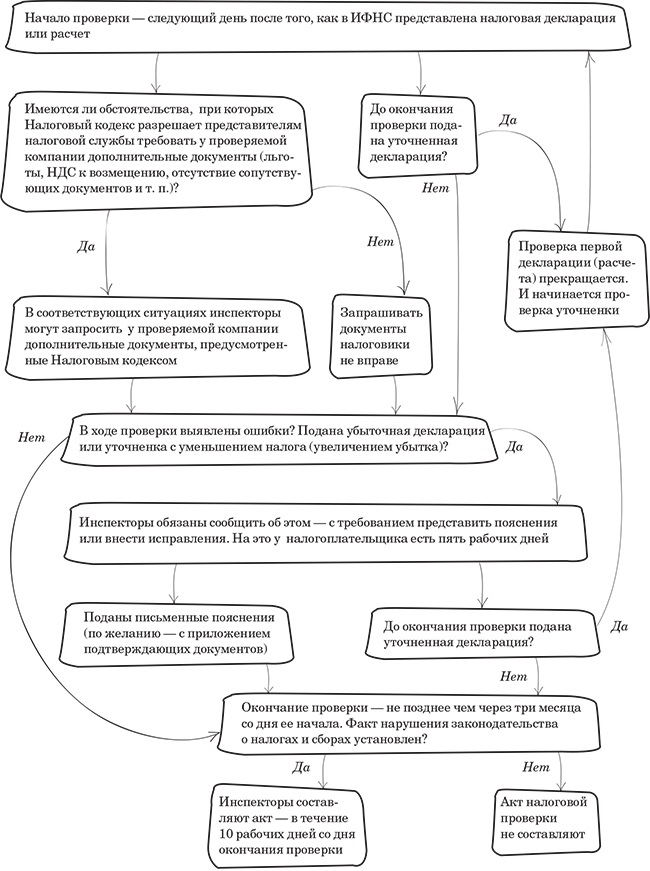

Камеральная налоговая проверка

«А что, у нас была проверка? Мы и не знали!» — это о камеральной проверке. Так называемой камералке. Чаще всего даже бухгалтер ее не замечает. Ведь она проходит в налоговой инспекции. А начинается на следующий день после того, как поданы налоговая декларация или расчет. Контролируют здесь только тот налог и тот период, к которому относится этот документ. Представителей компании налоговики беспокоят в редких случаях. Например, для того чтобы запросить документы. Но (внимание!) только определенные. И только в ситуациях, предусмотренных в Налоговом кодексе. Требование об этом ИФНС составляет на специальном бланке. На то, чтобы выполнить требование, у компании есть 10 рабочих дней — с даты, когда получен запрос. Впрочем, иногда этот срок можно продлить. Подробности в статье 93 кодекса. Основные этапы камеральной налоговой проверки*  Другой повод для общения во время камералки: в отчете найдены ошибки, противоречия или несоответствия с другими документами. Об этом инспекторы обязаны сообщить. И потребовать пояснения, письменные или устные (в последнем случае пришлют вызов в ИФНС). На ответ у компании есть пять рабочих дней. Кстати, вместо оправдательного письма она может подать уточненку. Тогда налоговики начнут проверять ее, а проверку первой декларации прекратят.))) В рамках камеральной налоговой проверки инспекция может проконтролировать только тот период, за который организация подала декларацию или расчет, в том числе уточненный (п. 1 ст. 88 НК РФ). Это означает, что если организация сдала в инспекцию декларацию по НДС за II квартал 2012 года, то в рамках камеральной проверки представленной декларации инспекция может проверить правильность расчета этого налога только за II квартал 2012 года. При этом для проведения проверки инспекция вправе использовать данные других отчетных периодов. Ситуация: можно ли отменить решение инспекции по итогам камеральной проверки. По итогам проверки инспекция сделала выводы, не имеющие отношения к тому периоду, за который была подана декларация (расчет)Ситуация: можно ли отменить решение инспекции по итогам камеральной проверки. По итогам проверки инспекция сделала выводы, не имеющие отношения к тому периоду, за который была подана декларация (расчет)

Да, можно, в части тех выводов, которые относятся к периодам, не подпадающим под камеральную проверку. В рамках камеральной проверки инспекция может проконтролировать только тот период, за который организация подала декларацию или расчет (п. 1 ст. 88 НК РФ). Отступление от этого периода будет нарушением со стороны инспекции. Поэтому решение инспекции по итогам камеральной проверки подлежит отмене в той части выводов, которые относятся к периодам, не подпадающим под проверку. В арбитражной практике есть примеры судебных решений, подтверждающих правомерность этого вывода (см., например, определение ВАС РФ от 17 февраля 2009 г. № 1437/09, постановления ФАС Уральского округа от 21 октября 2008 г. № Ф09-7599/08-С2, Восточно-Сибирского округа от 27 августа 2007 г. № А58-6343/06-Ф02-5686/2007, Северо-Западного округа от 5 марта 2007 г. № А56-16972/2006). [свернуть]

__________________

Хотя и сладостен азарт по сразу двум идти дорогам, нельзя одной колодой карт играть и с дьяволом и с богом! |

|

|

|

| Сказали спасибо: |

|

|

#153 |

|

Азазелька

|

Выездная налоговая проверка

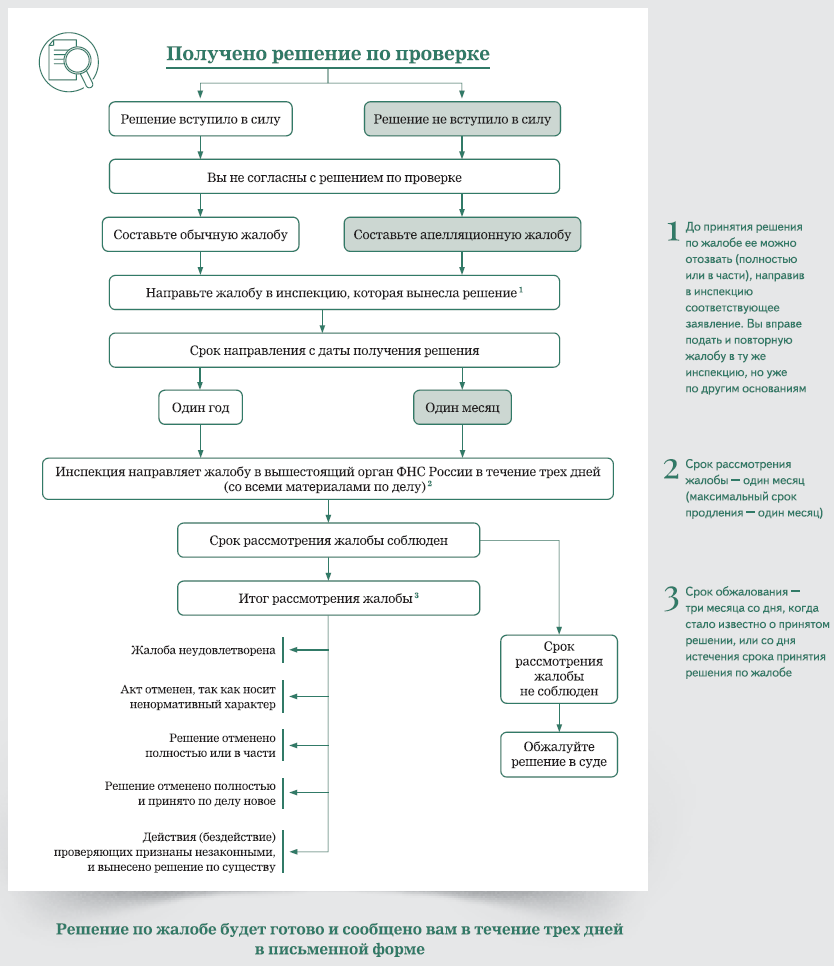

Для выездной проверки (см. схему ниже) налоговики придут на территорию компании. И смогут проконтролировать как один, так и несколько налогов. И несколько периодов. Но только в рамках трех календарных лет — предшествующих году, когда принято решение о проверке (за редким исключением). Основные этапы выездной налоговой проверки*  Основание для проверки Основанием для проведения выездной налоговой проверки в организации является решение руководителя инспекции или его заместителя (абз. 1 п. 1 ст. 89 НК РФ). Его форма приведена в приложении 3 к приказу ФНС России от 8 мая 2015 г. № ММВ-7-2/189. По общему правилу решение о проведении выездной проверки принимает налоговая инспекция по местонахождению организации (абз. 1 п. 2 ст. 89 НК РФ). Однако в двух случаях такое решение выносит инспекция, в которой организация состоит на учете, независимо от ее местонахождения. Это правило распространяется на: -организации, которые признаются крупнейшими налогоплательщиками (абз. 2 п. 2 ст. 89 НК РФ); -организации, имеющие статус участника проекта «Сколково» (абз. 3 п. 2 ст. 89 НК РФ). Критерии отбора для проверки Налоговый кодекс не устанавливает, при каких обстоятельствах руководитель инспекции (его заместитель) может принять решение о проведении выездной проверки в организации. Вместе с тем, приказом ФНС России от 30 мая 2007 г. № ММ-3-06/333 утверждена Концепция системы планирования выездных проверок и определены критерии, по которым производится отбор организаций для назначения в них выездных проверок (приказ ФНС России от 30 мая 2007 г. № ММ-3-06/333). Критерии отбора представляют собой конкретные обстоятельства или показатели деятельности, при наличии которых организация попадает в зону риска совершения налогового правонарушения. Для инспекции наличие таких факторов будет основанием для включения организации в план выездных проверок. Так, например, основанием для назначения выездной проверки может стать частая смена адресов организацией или отражение убытка в отчетности на протяжении нескольких лет подряд. В Концепции не сказано, скольким критериям организация должна соответствовать, чтобы ее включили в план проверок. Поэтому инспекция может назначить выездную проверку в организации как при полном отсутствии этих критериев, так и при наличии хотя бы одного из них. Кроме того, основанием для назначения выездной проверки может быть информация, подготовленная комиссиями по легализации налоговой базы, которые созданы в налоговых инспекциях. В частности, выездную проверку могут назначить, если представитель организации не явится на заседание такой комиссии без уважительной причины. Об этом сказано в письме ФНС России от 17 июля 2013 г. № АС-4-2/12722. Дополнительным критерием для назначения выездной проверки может быть участие организации в региональном инвестиционном проекте. При соблюдении определенных условий участники таких проектов имеют право на специальные налоговые льготы. Поэтому помимо перечня конкретных налогов в ходе проверок таких организаций инспекции могут проверить степень их соответствия условиям проекта и показатели его реализации. Другими словами, инспекторы будут проверять правомерность применения льгот, обусловленных участием в региональном инвестиционном проекте. Такой порядок следует из положений статьи 89.2 Налогового кодекса РФ. Он распространяется как на действующих участников региональных инвестиционных проектов, так и на тех, кто уже утратил этот статус. Проверка филиалов Если у организации есть филиалы или представительства, они могут быть проверены как в рамках общей выездной проверки (в целом по организации), так и в рамках самостоятельной выездной проверки по филиалу или представительству (абз. 1 и 2 п. 7 ст. 89 НК РФ). В первом случае принимать решение о проведении проверки будет налоговая инспекция по местонахождению организации, во втором – налоговая инспекция по местонахождению филиала или представительства (абз. 1 и 3 п. 2 ст. 89 НК РФ). Обособленные подразделения Ситуация: может ли инспекция назначить и провести самостоятельную выездную проверку в обособленном подразделении организации. Подразделение не является ни филиалом, ни представительствомСитуация: может ли инспекция назначить и провести самостоятельную выездную проверку в обособленном подразделении организации. Подразделение не является ни филиалом, ни представительством

Нет, не может. Проводить самостоятельные выездные проверки инспекция может только в филиалах и представительствах организации (абз. 2 п. 7 ст. 89 НК РФ). Если организация имеет в своем составе одно или несколько обособленных подразделений, которые не обладают статусом представительства или филиала, то инспекция не вправе назначать и проводить самостоятельные выездные проверки таких подразделений. Аналогичные разъяснения содержатся в письмах Минфина России от 31 июля 2008 г. № 03-02-07/1-327 и МНС России от 24 февраля 2004 г. № 09-3-02/755. В арбитражной практике есть примеры судебных решений, в которых признается правомерность такого вывода (см., например, постановление Тринадцатого арбитражного апелляционного суда от 4 марта 2009 г. № А21-5116/2008). Внимание: отдельные суды считают, что проведение самостоятельных выездных проверок в обособленных подразделениях, которые не имеют статуса филиала или представительства, не противоречит законодательству (см., например, постановления ФАС Северо-Кавказского округа от 11 августа 2008 г. № Ф08-4572/2008, Северо-Западного округа от 10 августа 2007 г. № А42-12847/2005). [свернуть] Решение о проведении проверки Решение о проведении выездной налоговой проверки обязательно должно содержать: -полное и сокращенное наименование организации; -предмет проверки, то есть перечень конкретных налогов. В рамках выездной проверки по организации инспекция может оценить правильность начисления и своевременность уплаты налогов любого вида. При этом проверка может затрагивать как один вид налога, так и несколько (п. 3 и 4 ст. 89 НК РФ). В рамках самостоятельной выездной проверки по филиалу или представительству инспекция может контролировать правильность начисления и уплаты любого количества региональных и (или) местных налогов (абз. 2 п. 7 ст. 89 НК РФ); -периоды, за которые проводится проверка; -должности, фамилии и инициалы сотрудников инспекции, которые будут проводить проверку. Об этом говорится в абзаце 4 пункта 2 статьи 89 Налогового кодекса РФ. Ограничения на проведение проверок Налоговое законодательство устанавливает ряд ограничений на проведение выездных проверок. Так, по общему правилу налоговая инспекция не может провести в организации (ее филиале, представительстве) повторную выездную проверку (абз. 1 п. 5 и абз. 3 п. 7 ст. 89 НК РФ). Из этого правила есть исключения. Еще одно ограничение касается количества выездных проверок в течение одного календарного года. В указанный период инспекция может провести не более двух выездных проверок как в самой организации (абз. 2 п. 5 ст. 89 НК РФ), так и в каждом из ее филиалов или подразделений (абз. 4 п. 7 ст. 89 НК РФ). При определении общего количества выездных проверок по организации самостоятельные проверки филиалов и представительств этой организации в расчет не включаются (абз. 3 п. 5 ст. 89 НК РФ). Например, если в течение одного календарного года инспекция провела одну выездную проверку по организации в целом (в т. ч. проверила филиал) и одну самостоятельную проверку по филиалу, то до конца этого года инспекция сможет провести еще одну выездную проверку по организации. Обратную зависимость законодательство не устанавливает. Поэтому при подсчете количества выездных проверок по конкретному филиалу (представительству) учитываются как самостоятельные выездные проверки данного филиала (представительства), так и его проверки в рамках общей выездной проверки по организации. И если, например, филиал организации в течение года в рамках общих выездных проверок был проверен дважды, назначить еще одну самостоятельную проверку по филиалу инспекция не сможет. Ограничение по количеству выездных проверок в течение одного календарного года не распространяется на повторные выездные проверки (абз. 2 п. 10 и п. 11 ст. 89 НК РФ). Кроме того, дополнительную выездную проверку сверх установленного предела в исключительных случаях может назначить руководитель ФНС России (абз. 2 п. 5 ст. 89 НК РФ). Какие случаи признаются исключительными, налоговое законодательство не уточняет. Помимо этого налоговые инспекции не могут проводить выездные проверки за периоды, которые контролировались в рамках налогового мониторинга. Исключение составляют выездные проверки, которые проводятся: -вышестоящим налоговым органом в отношении налоговой инспекции, проводившей налоговый мониторинг; -при досрочном прекращении налогового мониторинга; -если организация не выполнила указания, данные инспекцией в рамках налогового мониторинга; -если организация подала уточненную декларацию за период, который контролировался в рамках налогового мониторинга, и отразила в этой декларации уменьшение суммы налога к уплате в бюджет. Это следует из положений пункта 5.1 статьи 89 Налогового кодекса РФ. Место проведения проверки Выездная налоговая проверка проводится на территории организации при предъявлении решения (абз. 1 п. 1 ст. 89 НК РФ). Налоговое законодательство не обязывает инспекцию предупреждать организацию о проведении выездной проверки заранее. Если у организации нет возможности предоставить помещение для проведения проверки, проверка может быть проведена по местонахождению инспекции (абз. 2 п. 1 ст. 89 НК РФ). Перенести начало выездной налоговой проверки на более поздний срок после того, как решение о ее проведении было вынесено, налоговая инспекция не вправе. Такая возможность налоговым законодательством не предусмотрена, поскольку дата вынесения решения является точкой отсчета для определения общей продолжительности налоговой проверки. Об этом сказано в письме ФНС России от 18 ноября 2010 г. № АС-37-2/15853. Самостоятельная выездная проверка филиала (представительства) проводится на основании решения налоговой инспекции по его местонахождению (абз. 3 п. 2 ст. 89 НК РФ). Порядок обжалования решения ФНС России [свернуть] Как вести себя, если в организацию пришли с выездной проверкойКак вести себя, если в организацию пришли с выездной проверкой

Любая проверка – большой стресс для сотрудников организации. Очень важно морально к ней подготовиться, знать свои права и по возможности подстраховаться от проблем, которые могут возникнуть после проверки. Как встретить проверяющих Большая ошибка – уже с порога встречать проверяющих с агрессией. Стоит дать понять инспектору, что вы готовы с ним сотрудничать и уважаете его. При этом у вас есть необходимые юридические знания, поэтому вы не допустите необоснованных претензий (см. Каковы полномочия проверяющих при выездной налоговой проверке). Возьмите за правило начинать общение с проверяющими всегда одинаково. Сначала попросите их представиться и предъявить служебное удостоверение. Далее перепишите все данные из удостоверения, начиная с фамилии и заканчивая должностью и званием. Заведите на предприятии журнал проверок. Охране при этом нужно дать строгие инструкции: прежде чем пустить сотрудников любых государственных структур на территорию организации, необходимо предложить проверяющим собственноручно зафиксировать дату, время, цель и основание своего визита. Если законных оснований для проверочных мероприятий не было, инспекторы просто удаляются. Важно не только попросить у контролеров решение о проведении проверки, но и сделать его копию. Внимательно сравните данные из удостоверений инспекторов с фамилиями, именами и отчествами, а также с должностями уполномоченных на проведение проверки, которые указаны в решении. Еще можно попросить у проверяющих номер телефона их начальника и позвонить ему, чтобы выяснить, действительно ли этих сотрудников инспекции направляли в вашу организацию. К потенциально возможной проверке важно подготовить кладовщика и кассира. Дело в том, что инспекторы могут проверить помещения. Поэтому заинтересованных сотрудников также стоит ознакомить с составом проверяющих. Как действовать во время проверки Первый вопрос, который возникает: где разместить проверяющих – в отдельной комнате или там же, где находятся основные сотрудники организации. Если есть возможность разместить проверяющих отдельно, то стоит ей воспользоваться. На практике рядовые сотрудники (особенно не имеющие никакого отношения к учету и расчету налогов) довольно легкомысленно относятся к присутствию проверяющих. В результате последние могут услышать информацию, которая для них не предназначалась, и использовать эти сведения в своих целях. Нередко бывает, что инспекторы приходят с проверкой и не имеют четкого представления, в каких именно документах искать нарушения. Особенно это характерно для молодых контролеров, которые еще только начинают свою профессиональную деятельность. А сотрудники своими разговорами могут невольно помочь проверяющим и тем самым навредить своей же организации. Если речь идет о налоговой проверке, к проверяющим стоит приставить знающего бухгалтера – того, кто имел бы представление практически обо всей деятельности бухгалтерии и понимал бы, где какой документ взять. В таком случае отрывать от дел главного бухгалтера будут в очень редких случаях. Это крайне актуально для тех ситуаций, когда проверка приходится на какой-либо отчетный период, особенно когда в полном разгаре закрытие года. Как быть, если часть документов инспекторы хотят забрать с собой, чтобы проверить по своей базе? Такая ситуация крайне не желательна. Лучше, если проверка происходит на ваших глазах. В противном случае велика вероятность увидеть впоследствии в акте неожиданные выводы, а то и вовсе потерять документы. Если инспекторам нужна информация из документов, сделайте для них копии. Но прежде попросите их оформить запрос по всем правилам – на устную просьбу вы вправе не реагировать. Важный вопрос: стоит ли задерживаться на рабочем месте в период проверки. Даже если подобная практика в вашей организации распространена, лучше (хотя бы временно) ее пересмотреть. Сразу предупредите инспектора, что, скажем, в 18:00 рабочий день заканчивается, и уходите домой, даже если вам очень нужно задержаться. Инспектор привыкнет к такому положению дел и не сможет требовать от вас остаться. А чем меньше времени у него будет на проверку – тем лучше. И еще совет. Предупредите контрагентов о возможной встречной проверке. Это важно и для того, чтобы по итогам проверок у вас не было расхождений с поставщиками и клиентами по данным в документах. Блиц-советы для проверяемого Очевидно, что цель проверяющих – найти нарушения. Часто для контролеров это вопрос чести и соответствия занимаемой должности. Рядовые сотрудники не принимают решений, а за безрезультатные проверки начальство их не похвалит. Поэтому проявите некую гибкость. Если видите, что правда явно на вашей стороне, а проверяющие фиксируют ошибку, не мешайте им заблуждаться. Не стоит их разубеждать или отстаивать свою правоту. Контролерам будет что написать в акте, а вы на возражениях это легко «отобьете» (подробнее см. Как оформить возражения к акту налоговой проверки, Как оформляются результаты проверок внебюджетных фондов). Другое дело, когда речь идет о существенном нарушении законодательства. Тут уже надо биться сразу, объяснять, настаивать, предпринимать любые меры, чтобы в акт ничего лишнего не попало. Не давайте прямого ответа на неудобные вопросы. Попросту скажите проверяющему: «Мне необходимо проконсультироваться». Так вы, во всяком случае, выиграете время. Прямо создавать препятствия для проверки запрещено. Но можно применять некоторые нехитрые приемы в пределах правового поля. Если есть возможность, сделайте так, чтобы директора организации не было во время проверки. В таком случае вы всегда можете ссылаться на то, что вам нужно время выяснить у руководителя то или иное обстоятельство. Если запросили спорный документ, потяните время и дайте его позднее. Можно вежливо сказать, что именно сейчас вас вызывает начальник, и отдать документ с некоторым опозданием. Загрузите инспектора кипой документов для проверки. В некоторых организациях используется и такой простой прием. Инспектору предоставляется такой невероятный объем макулатуры, что он подсознательно теряет весь азарт и желание все это проверить. Особенно не любят проверять папки документов с небольшими суммами. Если документов много – речь идет о выборочной проверке, вероятность того, что найдут реальные нарушения, уменьшается. Используйте проверку в своих целях – получите наконец ответ на самый спорный вопрос. Некоторые специалисты умудряются выяснить у проверяющих позицию по спорным моментам, не урегулированным действующим законодательством (особенно это касается неоднозначных вопросов налогового учета). Ведь дозвониться до контролирующего ведомства, чтобы выяснить тот или иной вопрос, удается далеко не всегда. Чего ждать после проверки Очень важно понимать, что не имеет смысла отказываться от подписания актов и протоколов. Наоборот, используйте эту возможность, чтобы вписать туда свои несогласия и замечания (если таковые имеются). [свернуть]

__________________

Хотя и сладостен азарт по сразу двум идти дорогам, нельзя одной колодой карт играть и с дьяволом и с богом! Последний раз редактировалось Таинственная Незнакомка; 07.08.2015 в 08:14. |

|

|

|

| Сказали спасибо: |

|

|

#154 |

|

Азазелька

|

Камеральная проверка ПФР

Пенсионный фонд РФ (ПФР) контролирует, правильно ли работодатели рассчитывают и платят: – пенсионные взносы; – взносы на обязательное медицинское страхование. Такой контроль сотрудники ПФР выполняют в ходе проверок. Об этом сказано в части 1 статьи 3 и части 1 статьи 33 Закона от 24 июля 2009 г. № 212-ФЗ. Виды проверок и их периоды Пенсионный фонд РФ силами своих территориальных подразделений проводит камеральные и выездные проверки организаций (ст. 33 Закона от 24 июля 2009 г. № 212-ФЗ). И в том и в другом случае цель одна – проверить, правильно ли начислены и уплачены взносы на пенсионное и обязательное медицинское страхование. Но вот периоды, охватываемые такими проверками, как правило, отличаются. Быстро сориентироваться во всех сроках и периодах выездной и камеральной проверок можно по сравнительной таблице. В рамках камеральной проверки сотрудники территориального отделения фонда контролируют лишь тот период, за который организация составила и сдала расчет по форме РСВ-1 ПФР (ч. 1 ст. 34 Закона от 24 июля 2009 г. № 212-ФЗ). Например, это расчет РСВ-1 ПФР за девять месяцев 2015 года. Тогда в рамках камеральной проверки данного расчета Пенсионный фонд РФ может проконтролировать, правильно ли начислены взносы только за эти девять месяцев. Хотя в ходе проверки сотрудники фонда могут использовать сведения и за другие отчетные периоды. А вот в рамках выездной проверки сотрудники фонда вправе проверить период в пределах трех календарных лет. Тех, что предшествуют году, в котором такую проверку назначили (ч. 9 ст. 35 Закона от 24 июля 2009 г. № 212-ФЗ). И кстати, конкретные периоды выездной проверки должны быть обозначены в решении о ее проведении (п. 3 ч. 4 ст. 35 Закона от 24 июля 2009 г. № 212-ФЗ). Общий порядок камеральной проверки Камеральную проверку начнут с того дня, когда страхователь подал в Пенсионный фонд РФ расчет по форме РСВ-1 ПФР. Длиться такая проверка может три месяца с этой даты (ч. 2 ст. 34 Закона от 24 июля 2009 г. № 212-ФЗ). При проведении камеральной проверки сотрудники фонда руководствуются статьей 34 Закона от 24 июля 2009 г. № 212-ФЗ и Методическими рекомендациями, утвержденными распоряжением Правления ПФР от 31 июля 2014 г. № 323р. Камеральную проверку проводят на территории фонда. Поэтому, кроме самого расчета, сотрудники фонда могут использовать в ходе проверки лишь уже имеющиеся у них документы. К примеру: – расчеты страховых взносов, представленные раньше; – документы, которые страхователь подал с первоначальными расчетами, – если речь идет о камеральной проверке уточненного расчета; – выписки из регистров бухгалтерского или налогового учета; – другие документы, полученные от страхователя в порядке, установленном Законом от 24 июля 2009 г. № 212-ФЗ. Запросить же дополнительные документы сотрудники фонда вправе, только если в сданной отчетности они выявили какие-либо ошибки или противоречия. В этом случае они могут потребовать от организации устранить эти несоответствия. А также вправе запросить письменные или устные пояснения. О выявленных ошибках (несоответствиях) проверяющие должны сообщить плательщику. Одновременно они направят требование внести исправления в расчет. Исполнить такое требование необходимо в течение пяти рабочих дней. Срок считайте со дня, следующего за тем, когда организация получила требование по ТКС или лично в руки. Если же требование пришло почтой, то оно считается полученным на шестой день с даты отправки, которая `указана в штампе. Вместе с пояснениями можете дополнительно представить в фонд документы, которые подтверждают достоверность данных. Например, выписки из регистров бухучета. Такие правила установлены в частях 3–4 статьи 34 Закона от 24 июля 2009 г. № 212-ФЗ. Кроме того, в ходе камеральной проверки сотрудники ПФР могут вызвать плательщика взносов в территориальное отделение фонда для дачи устных пояснений (п. 3 ч. 1 ст. 29 Закона от 24 июля 2009 г. № 212-ФЗ). Вызов оформляется письменным уведомлением. Ситуация: можно ли не исполнять требование Пенсионного фонда РФ представить письменные пояснения, если в этом документе не указаны конкретные ошибки и (или) противоречия, выявленные при камеральной проверкеСитуация: можно ли не исполнять требование Пенсионного фонда РФ представить письменные пояснения, если в этом документе не указаны конкретные ошибки и (или) противоречия, выявленные при камеральной проверке

Да, можно. Пенсионный фонд РФ вправе требовать от организации письменные пояснения, только если в отчетности есть ошибки и противоречия. При этом проверяющие обязаны сообщить организации о конкретных выявленных неточностях и одновременно могут потребовать письменные пояснения к ним. Об этом говорится в части 3 статьи 34 Закона от 24 июля 2009 г. № 212-ФЗ. Когда же ошибок и противоречий нет, у сотрудников фонда нет оснований требовать от страхователя пояснения. А если они все-таки запросили таковые без указания на конкретные ошибки и (или) противоречия, то данное требование можно не исполнять. Оно считается незаконным. Главбух советует: ответить на незаконное требование ПФР все же стоит. Напишите, что требовать пояснения сотрудники ПФР могут, только если в расчете есть ошибки и противоречия (ч. 3 ст. 34 Закона от 24 июля 2009 г. № 212-ФЗ). А поскольку в полученном требовании об ошибках ничего не сказано, запрос выглядит необоснованным и организация не может его исполнить. [свернуть] Результаты камеральной и выездной проверки сотрудники внебюджетных фондов оформляют по-разному. Когда речь идет об итогах камеральной проверки страховых взносов Пенсионным фондом РФ и ФСС России, все зависит от того, к какому выводу пришли проверяющие. Возможны два варианта: -нарушений в ходе проверки не найдено; -организация допустила нарушение. А вот при выездной проверке такой зависимости нет. Пенсионный фонд РФ и ФСС России действуют по единой схеме. Камеральная проверка: нарушений нет По итогам камеральной проверки сотрудники фондов пришли к выводу, что организация не нарушала законодательство о страховых взносах. В этом случае никаких документов по ее результатам они составлять не будут. Законодательство этого не требует. Уведомлять организацию о завершении камеральной проверки, если нарушений нет, проверяющие тоже не обязаны – в законодательстве о страховых взносах опять же нет такого требования (ч. 1 ст. 38 Закона от 24 июля 2009 г. № 212-ФЗ, п. 1 приложения 30 к приказу Минтруда России от 27 ноября 2013 г. № 698н). Камеральная проверка: нарушения есть По итогам камеральной проверки проверяющие пришли к выводу, что организация нарушала законодательство о страховых взносах. В этом случае результаты мероприятия они зафиксируют в акте (ч. 1 ст. 38 Закона от 24 июля 2009 г. № 212-ФЗ, п. 1 приложения 30 к приказу Минтруда России от 27 ноября 2013 г. № 698н). Формы актов для каждого контролирующего ведомства свои. Они есть в приложениях к приказу Минтруда России от 27 ноября 2013 г. № 698н. Сотрудники Пенсионного фонда РФ составляют акт по форме 16-ПФР, а ФСС России – акт по форме 16-ФСС РФ. Ситуация: можно ли отменить решение проверяющих из внебюджетного фонда, принятое по итогам камеральной проверки, если акт о найденных нарушениях они не составилиСитуация: можно ли отменить решение проверяющих из внебюджетного фонда, принятое по итогам камеральной проверки, если акт о найденных нарушениях они не составили